Meilleur CRM pour conseillers en gestion de patrimoine : comment choisir ?

Article publié le 27 Octobre 2025 | 3 minutes de lecture

Sommaire

Pourquoi un CRM patrimonial change la donneLes 10 critères décisifs pour choisir un CRM de CGPPourquoi un CRM dédié comme albR fait la différenceErreurs fréquentes à éviterPourquoi albR coche les cases métier… et accélère la valeurEn bref : le « meilleur CRM » est celui qui prouve, simplifie et fait grandirDans un marché de plus en plus réglementé, digitalisé et concurrentiel, le CRM n’est plus un simple carnet d’adresses : c’est la colonne vertébrale de l’activité d’un cabinet de gestion de patrimoine. Il structure la donnée client, sécurise la conformité, fluidifie les process, et transforme l’historique d’échanges en décisions patrimoniales actionnables. Choisir « le meilleur CRM » ne revient donc pas à comparer des listes de cases à cocher, mais à aligner un outil sur votre modèle de conseil, vos contraintes réglementaires et vos objectifs de croissance.

Pourquoi un CRM patrimonial change la donne

Un CRM généraliste gère des leads. Un CRM patrimonial orchestre des parcours de conseil conformes, consolide actifs & passifs, historise profilage MIFID, devoir de conseil, documents d’entrée en relation, et alimente le suivi fiscal, juridique et financier.

Les bénéfices clés :

-

Productivité : moins d’administratif, plus de temps conseil (collecte documentaire, relances, signatures, reporting, automatisés).

-

Conformité : traçabilité du conseil (profilage, adéquation, risques, archivage horodaté) et dossiers auditables.

-

Qualité de service : vue 360° client, alertes d’échéance, historiques unifiés, espace client transparent.

-

Pilotage : pipeline opportunités, segmentation, cohorte d’encours, marge par segment, natures de revenus, prévisionnel.

-

Scalabilité : processus réplicables, intégrations, API, connecteurs, gouvernance des droits.

En clair : le « meilleur CRM » est celui qui vous rend simultanément plus conforme, plus rapide et plus pertinent.

Les 10 critères décisifs pour choisir un CRM de CGP

1) Couverture métier patrimoniale

Un bon CRM doit penser patrimoine : bilans agrégés (financier/immobilier), objectifs de vie, horizon, profil de risque, capacité d’épargne, événements de vie, suivi du devoir de conseil.

À privilégier : modèles de données « Patrimoine » natifs, fiches conformes, horodatage des recommandations, restitution claire côté client.

2) Conformité & contrôle interne intégrés

MIFID II, DDA, LCB-FT, RGPD : votre CRM doit guider et prouver.

Indispensable : workflows d’entrée en relation, KYC/KYB, PEP/sanctions, profilage, test d’adéquation, génération automatique des documents, registre de preuves.

3) Traçabilité du conseil & archivage

Chaque étape (collecte, analyse, proposition, arbitrage, suivi) doit être journalisée.

Objectif : reconstituer la chronologie d’un dossier en quelques clics, répondre à un contrôle sans stress.

4) Automatisation des tâches

Collecte de pièces, relances, échéances, signatures, rapports périodiques… Automatisez ce qui est répétitif.

Gains attendus : +20 à +40 % de temps conseil sur 6-12 mois, baisse des coûts d’acquisition & de service.

5) Espace client et transparence

Un portail sécurisé où le client consulte documents, contrats, allocations, suit ses objectifs et échange avec son conseiller.

Impact : satisfaction + fidélisation, valeur perçue, réduction des emails & appels réactifs.

6) Intégrations & écosystème

Banques dépositaires, assureurs, outils de signature, GED, comptabilité, marketing, API.

À vérifier : connecteurs natifs, roadmap, capacité d’intégrer votre SI (actuel & futur).

7) Sécurité & gouvernance

Chiffrement, hébergement en UE, journalisation, gestion des droits, cloisonnement des dossiers, sauvegardes.

But : zéro faille sur la donnée patrimoniale, confiance totale en audit.

8) Reporting & pilotage

Tableaux de bord métiers : encours sous suivi, flux entrants/sortants, marges, pipe, suivi conformité, NPS.

Utilité : piloter cabinet/réseau, objectiver la performance, décider vite.

9) Expérience utilisateur

Un CRM puissant mais simple. Si l’adoption traîne, la valeur s’effondre.

Testez : 10 actions quotidiennes, nombre de clics, logique des écrans, mobilité.

10) Accompagnement & succès client

Formation, paramétrage, migration, change, support, SLA, chef de projet dédié.

Un bon CRM se prouve dans l’après-vente, pas dans la démo.

Professionnels

Vous êtes CGP ?

albR est le logiciel de gestion

de patrimoine centralisé qu’il vous faut.

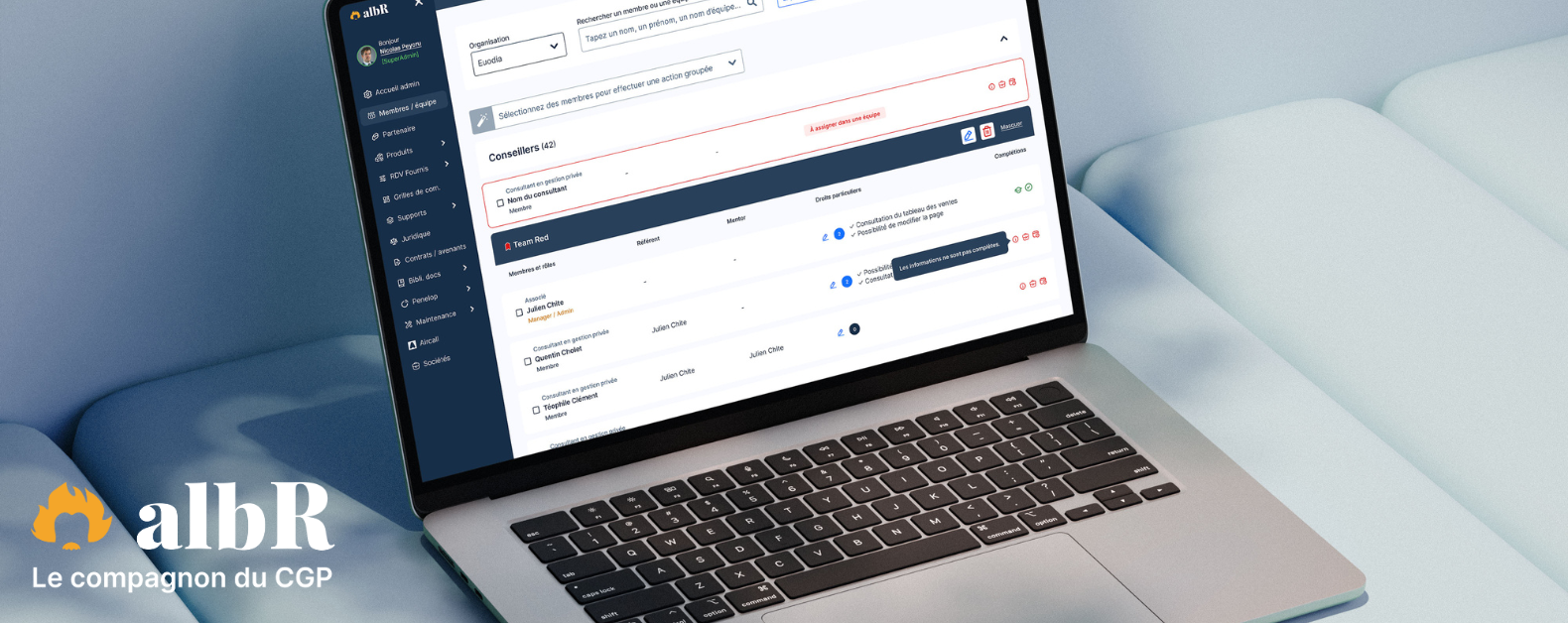

Pourquoi un CRM dédié comme albR fait la différence

albR a été conçu pour la gestion de patrimoine. Il intègre nativement :

-

Données patrimoniales structurées (actifs financiers & immobiliers, objectifs, horizon, profil risque).

-

Conformité intégrée (KYC/LCB-FT, MIFID II/DDA, collecte & preuves, documents horodatés).

-

Traçabilité du conseil (du diagnostic aux arbitrages), audit-ready.

-

Automatisation (collecte, relances, signatures, reporting périodiques, alertes).

-

Espace client sécurisé avec vue 360°, documents, suivis, messagerie.

-

Intégrations & API (dépositaire/assureur, GED, signature, marketing), gouvernance avancée des droits.

-

Pilotage cabinet/réseau (encours, pipe, revenus, conformité, productivité, satisfaction).

Résultat : un socle unique qui réduit la friction opérationnelle, sécurise la conformité et augmente la valeur du conseil.

Erreurs fréquentes à éviter

-

Choisir un outil « vitrine » sans tester vos cas réels.

-

Sous-estimer la migration (qualité de données, dédoublonnage, historisation).

-

Négliger l’adoption (formation par rôles, guides courts, référents internes).

-

Reporter la gouvernance (droits, nomenclatures, modèles, cycles de vie).

-

Ignorer la conformité (si le CRM ne prouve pas, il ne protège pas).

Votre patrimoine

dans votre poche

Pourquoi albR coche les cases métier… et accélère la valeur

Un CRM patrimonial comme albR se distingue par :

-

Un modèle de données « patrimoine » natif (actifs, objectifs, allocations, risques).

-

Des workflows de conformité intégrés et audit-ready (KYC/LCB-FT, MIFID II/DDA, preuves horodatées).

-

Une automatisation avancée (collecte, relances, signatures, rapports récurrents).

-

Un portail client clair et sécurisé, vue 360°, historique, documents.

-

Des intégrations & API pour brancher votre écosystème sans couture.

-

Des tableaux de bord orientés cabinet/réseau (encours, marges, pipe, conformité, productivité, satisfaction).

Conséquence : moins de friction, plus de conformité, meilleure expérience client, et un cabinet qui scale sans diluer la qualité.

En bref : le « meilleur CRM » est celui qui prouve, simplifie et fait grandir

Pour un conseiller en gestion de patrimoine, le bon CRM n’est pas un gadget : c’est l’infrastructure critique qui fait tenir le conseil, la conformité, l’expérience client et le pilotage économique.

Choisissez un CRM pensé pour votre métier : données patrimoniales, conformité intégrée, traçabilité, automatisation, pilotage, sécurité, espace client.

À ce jeu, un CRM patrimonial comme albR s’impose par sa profondeur fonctionnelle, sa lisibilité côté client et sa capacité à accélérer l’impact de vos équipes dès les premières semaines.